中国银河:给予牧原股份买入评级

发布日期:2024-08-25 02:29 点击次数:67

中国银河证券股份有限公司谢芝优近期对牧原股份进行研究并发布了研究报告《Q2养殖成本改善显著,业绩表现亮眼》,本报告对牧原股份给出买入评级,当前股价为44.75元。

牧原股份(002714) 事件:公司发布2024年中期报告。24H1公司营收568.66亿元,同比+9.63%;归母净利润为8.29亿元,同比扭亏为盈(23H1同期为-27.79亿元);扣非后归母净利润为8.79亿元,同比扭亏为盈(23H1同期为-27.86亿元)。其中24Q2公司营收305.94亿元,同比+10.56%;归母净利润32.08亿元,同比扭亏为盈(23Q2同期为-15.81亿元);扣非后归母净利润为32.65亿元,同比扭亏为盈(23Q2同期为-15.34亿元)。 Q2公司营收稳健增长,业绩扭亏为盈。H1公司业绩显著改善主要源于公司生猪出栏量、销售均价较23年同期上升,且生猪养殖成本同比下行。24H1公司综合毛利率7.74%,同比+6.32pct;期间费用率为8.32%,同比-0.44pct。其中24Q2公司综合毛利率16.54%,同比+15.53pct;期间费用率为7.26%,同比-1.05pct。 Q2猪价上行&成本下行,能繁母猪存栏提升至331万头。24H1公司生猪业务贡献收入560.18亿元,同比+10.53%;销售生猪3238.8万头,同比+7%,其中商品猪2898.2万头、仔猪309.3万头、种猪31.2万头,同比分别为-0.32%、+183.76%、+225%;销售均价约15.23元/kg,同比+6.2%。24Q2公司销售生猪1637.8万头,同比-0.3%,环比+2.3%;销售均价约16.02元/kg,同比+13.86%,环比+14.1%。受23年冬季疫病影响,公司年初生猪养殖完全成本阶段性上升;公司及时总结经验加强管理,各项生产指标逐步改善,24年6月完全成本接近14元/kg,相比于23年全年平均下降1元/kg左右,其中饲料成本下降贡献40%。随着后续生产管理各环节的优化,同时饲料原料价格下降在养殖成本上的逐步体现,公司养殖完全成本有望进一步下降。截至24年6月末,公司能繁母猪存栏330.9万头,季度环比+16.7万头;公司生猪养殖产能8048万头/年。2024年预计公司生猪出栏区间为6600-7200万头。24年二季度末,公司资产负债率61.81%,环比一季度末-1.78pct,同比+1.75pct;生产性生物资产102.45亿元,环比一季度末-3.69%,同比+32.93%。 H1屠宰业务保持增长,毛利率承压。24H1公司屠宰生猪541.5万头,同比-1.94%,完成鲜、冻品猪肉销售62万吨,同比+4.5%;屠宰业务实现营收99.81亿元,同比+15.06%,毛利率为-0.42%,同比-1.42pct,该业务亏损约5亿元。截至24年6月末,公司合计投产10家屠宰场,投产产能2900万头/年;公司屠宰、肉食业务已在全国20个省级行政区设立60余个服务站。后续公司将积极拓展屠宰肉食业务销售渠道,持续优化客户结构与产品结构,通过加大数字化、智能化方面的研发投入来提升生产效率与运营能力,增强屠宰肉食业务的盈利能力。 投资建议:公司为生猪养殖行业龙头,生猪养殖完全成本行业领先且呈持续改善状态,叠加后续猪价高位预期,公司整体业绩可期。我们预计24-26年公司归母净利润约为159.47亿元、295.07亿元、112.27亿元;EPS分别为2.92元、5.40元、2.05元,对应PE为15、8、22倍,维持“推荐”评级。 风险提示:动物疫病与自然灾害的风险;原材料供应及价格波动的风险;生猪价格波动的风险;政策变化的风险等。

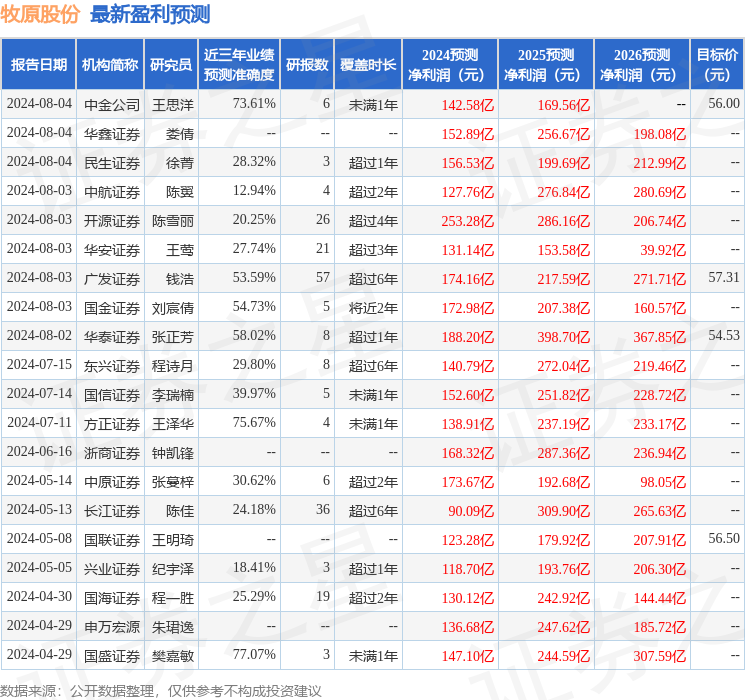

本站数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为77.07%,其预测2024年度归属净利润为盈利147.1亿,根据现价换算的预测PE为16.64。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级4家;过去90天内机构目标均价为55.95。

以上内容由本站根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。